Das so genannte „60/40-Portfolio“ ist ein Klassiker. Die Kombination von 60 Prozent Aktien und 40 Prozent Obligationen in einem Portfolio wurde als sehr vorteilhaft für das Risiko-Rendite-Verhältnis angesehen. Die Hauptannahme dahinter ist, dass Aktien und Obligationen im Zeitablauf eine geringe, wenn nicht sogar negative Korrelation aufweisen. Daher sind die historischen Korrelationen zwischen Aktien und Obligationen für Anleger, die ihre Portfolios diversifizieren wollen, von grossem Interesse.

Das Verständnis dieser Korrelationen bietet wertvolle Einblicke in Strategien der Asset Allokation und des Risikomanagements.

In diesem Artikel wird die historische Korrelation zwischen Aktien und Obligationen in den USA untersucht, Faktoren, die diese Korrelationen beeinflussen, werden erörtert, und es werden die jüngsten Trends und ihre Auswirkungen auf die Anleger beleuchtet.

Contents

Historische Perspektive: Ein Blick in die Vergangenheit

Die Beziehung zwischen Aktien und Obligationen war nicht immer einheitlich. Es gab Zeiten, in denen sich die beiden Anlageklassen in dieselbe Richtung bewegten, und Zeiten, in denen sie gegensätzlich verliefen. Im Allgemeinen dienten Obligationen aufgrund ihrer in der Regel geringen historischen Korrelation zu Aktien, als Absicherung gegen Verluste am Aktienmarkt, zumindest in den letzten 25 bis 30 Jahren. Über einen längeren Zeitraum betrachtet, gab es jedoch zwischen 1945 und 1995 eine weitgehend positive Korrelation zwischen Aktien und Obligationen.

Dies war beispielsweise 1969 der Fall, als die US-Notenbank die Zinsen anhob, um die steigende Inflation einzudämmen, was dazu führte, dass sich sowohl Aktien als auch Obligationen in eine negative Richtung bewegten. Dieses Szenario wiederholte sich im vergangenen Jahr, als die Renditen von Aktien und Obligationen fielen, nachdem die US-Notenbank die Zinsen so schnell wie seit 40 Jahren nicht mehr erhöht hatte. In vier Jahrzehnten ist ein solcher gleichzeitiger Rückgang nur in 2,4 % der Fälle aufgetreten, bei einer rollierenden 12-Monats-Betrachtung.

Faktoren, die die Korrelation beeinflussen

Mehrere Faktoren können die Korrelation zwischen Aktien und Obligationen beeinflussen. Einer der wichtigsten Faktoren sind die Zinssätze. Höhere Zinssätze können die künftigen Cashflows dieser Anlagen verringern, was sich sowohl auf die Renditen von Aktien als auch von Obligationen negativ auswirkt. Die Kurse von Obligationen sind direkt an das Zinsniveau gekoppelt, und ihre Bewertung sinkt bei einem Zinsanstieg, solange ihre Kuponzahlungen fixiert sind. Der Grund dafür ist, dass bestehende Obligationen mit alten (tiefen) Kupons unattraktiver gegenüber neu-emittierten Obligationen mit höheren Kupons werden.

Aktien werden in Mitleidenschaft gezogen, weil höhere Zinssätze oft höhere Finanzierungskosten und eine absichtliche Verlangsamung der Wirtschaft bedeuten. Beide Effekte führen tendenziell zu einer Verringerung der Unternehmensgewinne und damit zu einer niedrigeren Aktienbewertung.

Darüber hinaus spielt auch die Risikobereitschaft der Anleger eine entscheidende Rolle. Wenn die wirtschaftlichen Aussichten unsicher sind und die Zinsvolatilität hoch ist, neigen die Anleger eher dazu, das Risiko in ihren Portfolios zu verringern, was sowohl die Aktien- als auch die Obligationskurse nach unten drückt. Umgekehrt sind die Anleger bei positiven Wirtschaftsaussichten möglicherweise bereit, mehr Risiken einzugehen, was die Aktienkurse in die Höhe treiben könnte. Zu bedenken ist auch, dass die Attraktivität von Bargeld mit dem Zinsniveau einer Währung zunimmt, da es bereits anständige „risikolose“ Renditen bieten kann.

Lesetipp: Anlagestrategie im Fokus: Die Macht der Einkommensstrategie

Jüngste Trends und Implikationen

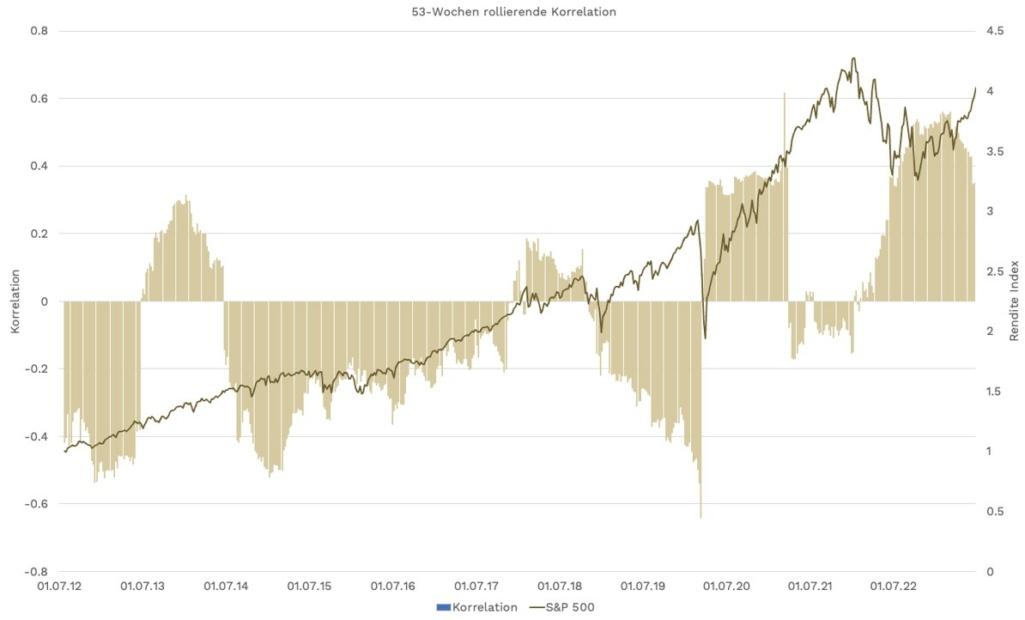

Wir betrachten die US-Aktien- und Obligationsmärkte, dargestellt durch den S&P 500 und den Bloomberg US Aggregate Index.

Wie die unten stehende Grafik zeigt, war die rollierende 53-Wochen-Korrelation zwischen Obligationen und Aktien zwischen 2012 und 2020 meist negativ. In diesem Zeitraum hat der Diversifikationseffekt von Aktien und Obligationen also gut funktioniert. Allerdings war das 60/40-Portfolio aus Renditegesichtspunkten keine sehr attraktive Anlage, da das Nullzinsregime zu sehr niedrigen Renditen bei festverzinslichen Anlagen führte.

In den letzten Jahren hat sich jedoch die Korrelation zwischen Aktien und Obligationen und die Attraktivität von festverzinslichen Anlagen deutlich verändert. Im Jahr 2022 gab es eine Gleichschrittbewegung zwischen dem S&P 500 und Obligationen. Ausschlaggebend dafür waren die hohe Inflation, die restriktiven Äusserungen der US-Notenbank, die hartnäckig hohen Konsumausgaben und die Nominallöhne, die den Obligationsmarkt häufig aus dem Gleichgewicht brachten.

Dies führte dazu, dass Aktien fielen, als die Zinsen stiegen, was die Diversifizierungsvorteile traditioneller 60/40-Portfolios in Frage stellte, aber die Renditen für festverzinsliche Anlagen in die Höhe trieb.

Zu Beginn des Jahres 2023 scheint sich die Investitionslandschaft zu verändern. Schwache Daten aus dem verarbeitenden Gewerbe, eine sich abschwächende Beschäftigungslage der privaten Haushalte und zahme annualisierte 3-Monats-Inflationswerte deuten darauf hin, dass sich die US-Wirtschaft im Laufe des Jahres zeitweise auf eine leichte Kontraktion zubewegen könnte.

Dies könnte zu niedrigeren Zinssätzen und einer Verschiebung der Korrelation zwischen Aktien und Obligationen führen, wobei sich Staatsobligationen möglicherweise in eine andere Richtung als Aktien bewegen. Sollte diese Verschiebung eintreten, würde sie wahrscheinlich diversifizierten Portfolios zugute kommen, insbesondere angesichts der im Vergleich zu den Vorjahren höheren Anfangsrenditen bei Staatsobligationen.

Darüber hinaus könnte das Investitionsklima allmählich der Zeit zwischen 1945 und 1995 ähneln, als sich Aktien und Obligationen in einem wachstumsstarken Umfeld mit anhaltender Inflation häufig gemeinsam bewegten. Dies wäre ein deutlicher Unterschied zu der Zeit Ende der 1990er Jahre bis zum Beginn der COVID-19-Pandemie. In dieser stellte Deflation ein grösseres Problem dar als hohe Inflation, was den Vorteil einer Diversifizierung zwischen Aktien und Obligationen förderte.

Lesetipp: Geld anlegen in der Schweiz: Anlagestrategien und das 1×1 des Anlegens

Die Auswirkungen der COVID-19-Pandemie

Die COVID-19-Pandemie spielte ebenfalls eine wichtige Rolle bei der Beeinflussung der Korrelation zwischen Aktien und Obligationen. Der Übergang der US-Notenbank zu einer beispiellosen geldpolitischen Stimulierung als Reaktion auf die Pandemie führte zu einer einzigartigen Situation an den Obligations- und Aktienmärkten.

Der US-Aktienmarkt erholte sich von dem anfänglichen Schock der Pandemie und erreichte neue Höchststände, was zum Teil auf die niedrigen Zinssätze zurückzuführen war. Gleichzeitig führte die Zusage der US-Notenbank, die Zinsen auf einem Niveau nahe Null zu halten, zu einem sprunghaften Anstieg der Obligationspreise, was zu einer seltenen Periode führte, in der sowohl Obligationen als auch Aktien eine starke Rendite vorwiesen (Zeitraum von Mitte 2020 bis Mitte 2021).

Lesetipp: Faktor-Risikoprämien: Value, Momentum, Size und Quality in den letzten Jahren

Fazit

Auch wenn die Korrelation zwischen Aktien und Obligationen im Laufe der Zeit schwankte, ist das Verständnis dieser Beziehung und der Faktoren, die sie beeinflussen, von entscheidender Bedeutung für Anleger, die ihre Portfolios diversifizieren und das Risiko steuern wollen.

Mit Blick auf das Jahr 2023 bleibt abzuwarten, wie sich diese Korrelation weiterentwickeln wird. Angesichts der aktuellen Wirtschaftstrends und der höheren Anfangsrenditen bei Obligationen könnte sich eine Diversifizierung im kommenden Jahr jedoch als vorteilhaft erweisen. Die Anlageklasse der Obligationen erlebt durch das aktuelle Zinsniveau ein Comeback und sollte bei Investoren wieder mehr Beachtung finden.

Derzeit erleben die Finanzmärkte starke Schwankungen, da die Auswirkungen höherer Zinssätze immer deutlicher werden. Es ist jedoch wichtig, sich daran zu erinnern, dass im letzten Jahrhundert Hochzinszyklen kamen und gingen und dass sowohl Aktien- als auch Obligationsrenditen für Anleger, die den Kurs halten, stabil waren.

Auch wenn sich die Korrelation zwischen Aktien und Obligationen aufgrund verschiedener Faktoren weiterhin verändern wird, bleibt die Bedeutung eines gut diversifizierten, ausgewogenen Anlageportfolios bestehen.

Quellenangaben

- [1] businessinsider.com

- [2] investing.com